Yükselen piyasa ekonomileri (emerging markets) içerisinde önemli bir yere sahip olan Türkiye'de ekonominin gelişmesi açısından finansal piyasalar merkezi bir yer tutmaktadır. Türkiye ekonomisinde finansal piyasalar içerisinde bankacılık sisteminin rolü önemli düzeydedir.

Türk bankacılığının yaşadığı en sancılı kriz olarak tabir edilebilecek 2001 Finansal Krizi, Türk bankacılık sektöründe ciddi yapısal değişimleri de beraberinde getirmiştir. Genel olarak 2001 Krizi sonrasında makro ihtiyati boyuttaki regülasyonlar ile Türk bankacılık sektörünün sağlamlaştırılması adına ciddi adımlar atılmıştır. Bu dönemde alınan önlemler içerisinde en ciddi ve radikal değişimler batan ya da ciddi maddi zarara uğramış olan özel sermayeli bankalar ve kamu bankalarının yemden yapılandırılması, regülasyonlann daha ciddi bir düzeyde bankacılık piyasasına uygulanması olmuştur. Bu dönemde yasal denedeyici, düzenleyici otoritelerin de bankacılık piyasasında etkin duruma getirilmesi, bankacılık sektörünün sıkı regülasyonlar çerçevesinde faaliyetlerini sürdürmesine neden olmuştur.

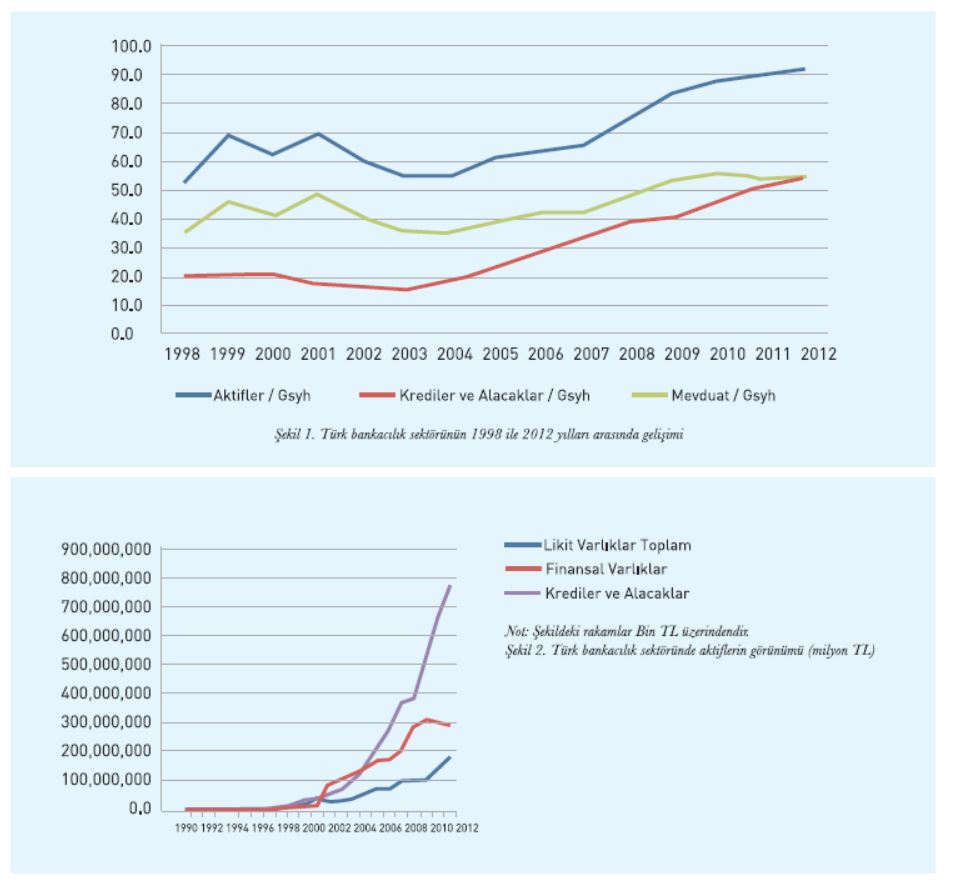

Şekil 1 'de 1998 ile 2012 yılları arasında Türk bankacılık sektörünün aktifleri, kredi ve alacakların ve mevduatların gayrisafi yurt içi hasılaya oranı görülmektedir. Kredi ve alacakların gayrisafi yurt içi hasılaya oranı özellikle 2003 yılı sonrasında ciddi bir artış göstermiştir. Bankacılık sektöründeki aktiflerin ise 2001 finansal krizi sonrasında azalsa da özellikle 2008 finansal krizi sırasında ve sonrasında artış gösterdiği görülmektedir. Bu durum, Türk bankacılık sektörünün 2008 finansal krizinden fazla düzeyde etkilenmediğini göstermektedir. Aynı zamanda mevduatların gayri safi yurt içi hasılaya oranı, 2001 finansal krizi sonrasında azalma eğilimi içerisinde olmuştur. Ancak 2007 yılı ve sonrasında mevduatlarda da bir artışın söz konusu olduğu görülmektedir.

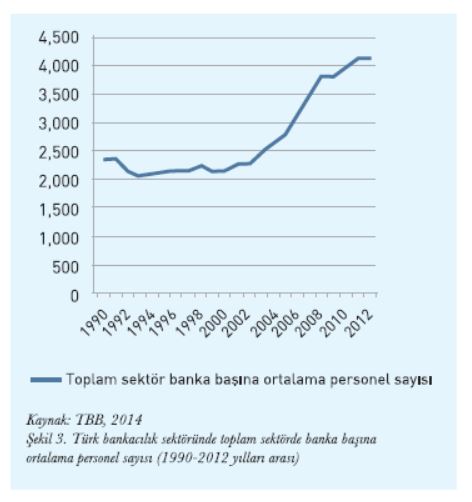

Türk bankacılık sektöründe aktifler içerisinde likit varlıklar, özellikle 2001 krizi sonrasında artış göstermiştir. Aynı zamanda banka kredi ve alacakların, 2001 krizinin ardından ciddi anlamda artış içerisinde olduğu görülmektedir. Takipteki krediler ise bu dönemde yükseliş gösterse de bu yükselişin ciddi bir düzeyde olmadığı görülmektedir. Krediler ve alacakların özellikle söz konusu kriz sonrasında ciddi bir ivme kazandığı şekilde görülmektedir.

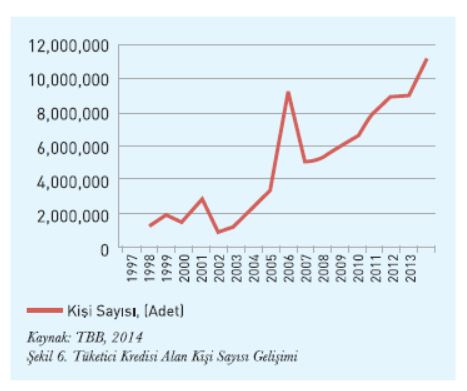

Bankacılık sektöründeki finansal varlıkların 2001 finansal krizi sonrasında artış içerisinde olduğu görülmektedir. Ancak bankacılık sektörüne ait finansal varlıklar, 2010 yılı sonrasında azalma eğilimi içerisindedir. Bankacılık sektöründeki likit varlıkların, 2001 finansal krizi sonrasında sabit bir ilerleme ivmesine sahip olmadığı görülmektedir. Likit varlıkların, bankacılık sektöründe 2010 yılı sonrasında artış eğilimi içerisindedir. Bankacılık sektöründe banka başına ortalama personel sayısının ve şube sayısının, özellikle 2001 krizi sonrasında, giderek yükseldiği görülmektedir. Bu anlamda Şekil 1 'de görüldüğü üzere bankacılık sektörü aktiflerinin, ülke ekonomisinde önemli bir yer tutmaya başlamasına paralel olarak bankacılık sektörünün önemli bir gelişme ivmesine sahip olduğu söylenebilir.

Türk bankacılık sektöründe likit aktiflerin, toplam aktifler içerisindeki payı, 2001 krizi sonrasında artma eğilimi içerisindedir. Net dönem karının toplam aktiflere oranı krizi sonrasında artmıştır ve 2002 sonrasında sabit bir eğilim içerisinde olduğu görülmektedir. Net dönem karının, öz kaynaklara oranı 1998 yılı sonrasında ciddi anlamda yapısal bir kırılma geçirmiştir. Bu yapısal değişim, 2002 yılı sonrasında yükselişe geçmiştir. Ancak 2008 krizinin aktif kârlılığı üzerinden bankacılık sektörüne etki ettiği görülmektedir. Bu etki, 2007 yılında 19.5 olan özkaynaklara göre net dönem karının 2008 yılında 15.4'te düşmesinde görülmektedir. Ancak daha sonrasında 2009 yılında 18.0' a çıkan özkaynaklara göre net dönem kârının bir toparlanma eğilimi içerisinde olduğu görülse de krizin Avrupa'ya sıçraması, son yıllarda yaşanan ufak çaplı da olsa politik istikrarsızlığın özkaynaklara göre net dönem kârına etki ettiği savunulabilir. 2013 yılı itibariyle özkaynaklara göre net dönem kârı 13.0 düzeyindedir.

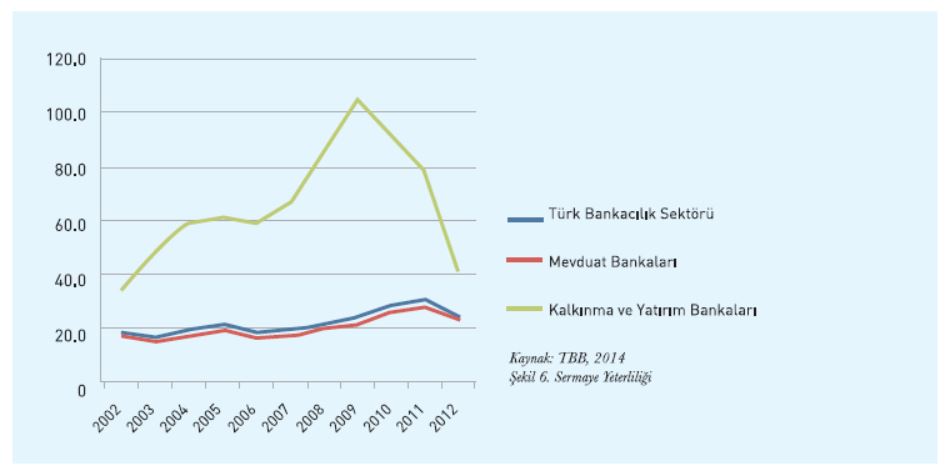

Tüketici kredisi sayısının 2001 finansal krizine kadar olan süreçte azalma içerisinde olduğu, hatta yapısal bir kırılmaya uğradığı görülmektedir. Kriz sonrasında tüketici kredileri, 2005 yılına kadar olan süreçte toparlanma içerisinde olmuştur. Ancak 2005 yılı sonrasında tüketici kredilerinin, ciddi bir artış gösterdiği gözlemlenmektedir. Ancak 2008 finansal krizinin olumsuz etkilerinin başladığı dönemde, Türkiye ekonomisine olan etkisi daha sonraki süreçte hissedilse de, tüketici kredileri azalma eğilimi içerisinde olmuştur.

Türk bankacılık sektöründe sermaye yeterliliğinin 2002 yılı ve sonrasındaki süreçte gelişiminin çoğunlukla artma eğiliminde olduğu görülmektedir. Buradaki en önemli husus, sermaye yeterliliğinin 2008 finansal krizi döneminde bile artış eğilimi içerisinde olmasıdır. Aynı zamanda kalkınma ve yatırım bankalarının % 100 ve üzerinde sermaye yeterliliğine 2009 yılında sahip olduğu görülmektedir. Sermaye yeterliliğinin, ani likidite şokları, ani varlık satışları ve banka hücumları (bank run) durumunda adeta bir tampon görevi yaparak, bankaların ve bankacılık sektörünün ciddi kayıplarını engellemektedir. Dolayısıyla yüksek sermaye yeterliliği, her ne kadar bankaların kredi vermesi konusunda bir takım kısıtlar ortaya çıkarsa da bankacılık sektörünün sağlamlığı açısından önemli bir faktördür.

Türk bankacılığının sektörünün, 2001 finansal krizi sonrasında uygulamaya konulan ciddi regülasyonlar ve bankacılık sektöründe yaşanan sıkıntıların iyi teşhis edilmesi sonucunda özellikle 2001 finansal krizi sonrasında ciddi bir toparlanma ve yükselme süreci içerisinde olduğu görülmektedir. Son yaşanan 2008 finansal krizinden, Türk bankacılık sektörünün etkilenme düzeyinin az olduğu görülmektedir. Nitekim bankacılık sektöründe likidite, talepten kaynaklanan sorunlar gibi sorunlarının bankacılık sektörüne zarar verecek düzeyde oluşmadığı ve sermaye yeterliliğinin yüksek olması ani şoklara dayanıldı bir yapıda olmalarına olanak tanımaktadır. Türk bankacılık sektörünün 2008 finansal krizinden az etkilendiği ve 2001 krizine oranla çok daha güçlü bir yapıya sahip olduğu sonucuna ulaşılabilir.